En un artículo que el economista, D. Miguel Navascués firmaba en Inbestia esta semana, hice un comentario y por mi parte comentaba la envidia que me daban los ingleses que cuando sus políticos meten la pata, no hace falta que los echen la oposición o unas elecciones, son sus propios compañeros de partido quienes los tiran al rio, pero además sin compasión, sin mirar si el agua va fría o revuelta, o si llevan el bañador adecuado, o si van en ropa interior. Los despanzurran contra el lecho del rio y si no sabes nadar, apáñatelas como puedas. No como aquí que los inútiles demostrados, no salen de sus puestos, hagan lo que hagan, ni echándoles aceite hirviendo encima. Y eso que los curriculum de algunos de los que nos gobiernan, son de 4 meses de cajera de supermercado de la esquina, puesto para el que hay que estar muy preparados, pues para pasar el código de barra del pan Bimbo por el escáner no vale cualquiera, y es que otros, otras y otres, no llegan ni a ese nivel de preparación, ni de experiencia.

Desde zonadebolsa.es lo vengo denunciando desde hace tiempo, que la FED o el BCE los gobiernan gente que son abogados, y que no se tome como una defensa corporativa de ninguna profesión, y es que por sus actuaciones se les nota que hacen lo que les da la real gana, sin mirar lo que conviene a la economía de sus gobernados. Aplican de continuo la política económica a su antojo, solo mirando como van a tener al populacho más callado, o es que algún americano al que le han estado mandando a su casa, por no hacer nada, cheques de más de 1.000 dólares a la semana ha protestado y ha dicho que no los quería.

Lo malo de la política económica, es que son dos palabras antagónicas, que en tercero de carrera me lo explicaron hace 50 años. Se trata de aplicar la economía con fines políticos y entonces pasa que llegan a una contradicción constante, como ocurre con las declaraciones de Powell de la FED que dice que aplicaran las medidas necesarias para combatir la inflación, según vayan surgiendo los acontecimientos, la táctica del Cholo. Pero entonces, para qué tienen cientos de economistas y modelos econométricos si no los van a hacer caso, como si no existieran. O sale la señora Cristinita y dice que va a luchar contra la inflación subiendo los intereses un año de estos, pero a los más manirrotos del sur, les va seguir comprando toda la deuda que generen, menudo disgusto para el Pedro de turno.

A todo esto, llega esta señora inglesa, llamada Liz Truss y quiere tener su idea feliz y dice que para luchar contra la inflación va a bajar los impuestos y va a subir los gastos. O sea, que tenemos la locomotora de la economía desbocada a punto de descarrilar en la próxima cuerva, por la velocidad que ha cogido y la idea para controlar la marcha es echar más carbón a la caldera y quitar el freno, pero avisar a los bomberos (llámese Banco de Inglaterra) para que si descarrila no haya heridos. La contradicción es como soplar y absorber a la vez por una pajita, gracia que alguna vez hacemos con los niños pequeños. Esto es imposible.

Un desastre de ideas ingeniosas, pero sin pie ni cabeza, lo que ha provocado fuertes perdidas para las inversiones en fondos de inversión o en planes de pensiones, y que precisamente el Banco de Inglaterra se ha tenido que remangar para evitar lo peor.

El problema es que se ha equivocado de país, pues en España o en el resto de Europa se lo hubieran consentido, pero el Banco de Inglaterra y los mercados, se han dado cuenta de la contradicción y no se lo ha consentido, le ha dicho que no se puede hacer una política monetaria restrictiva, como corresponde y de hecho está haciendo necesariamente para luchar contra la inflación y a la vez una política fiscal expansiva, y todo buscando congraciarse con los votantes ingleses en las próximas elecciones.

En fin, dos palabras contradictorias, “política económica”, o sea, economía aplicada con sentido político o por los políticos, que ya sabemos de qué pie cojean, en España y en el resto del mundo.

| Artículos relacionados |

|---|

| Los intereses volverán a subir |

| Keynes leído al revés |

Para terminar esta reflexión, os comento unos temas internos, que no afectan al funcionamiento del LUMAGA SYSTEM, pero si a nuestro modo de difundir nuestra publicación de la actualización de los índices.

Me cuesta hablar de que estamos haciendo una nueva página, porque jamás pensé que un mes y medio durara una eternidad, pero posiblemente la semana que viene se mueva algo y veamos más cerca el final.

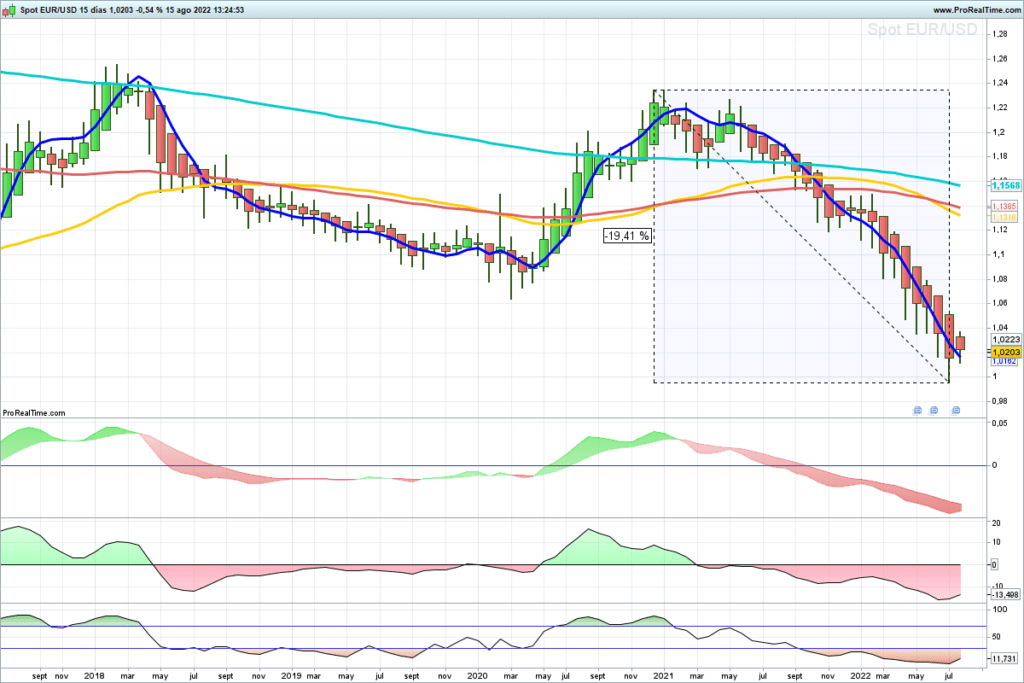

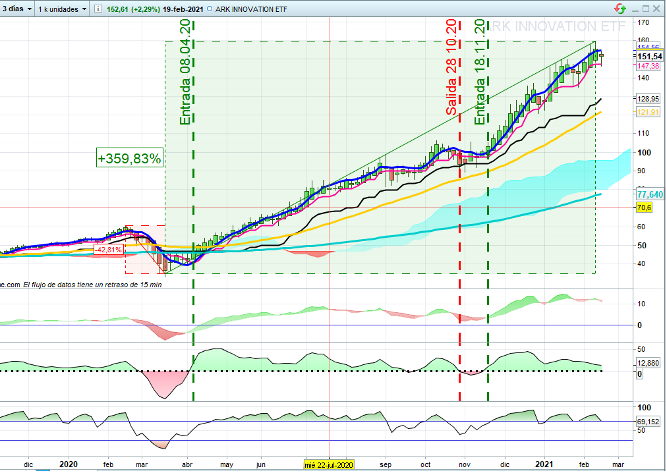

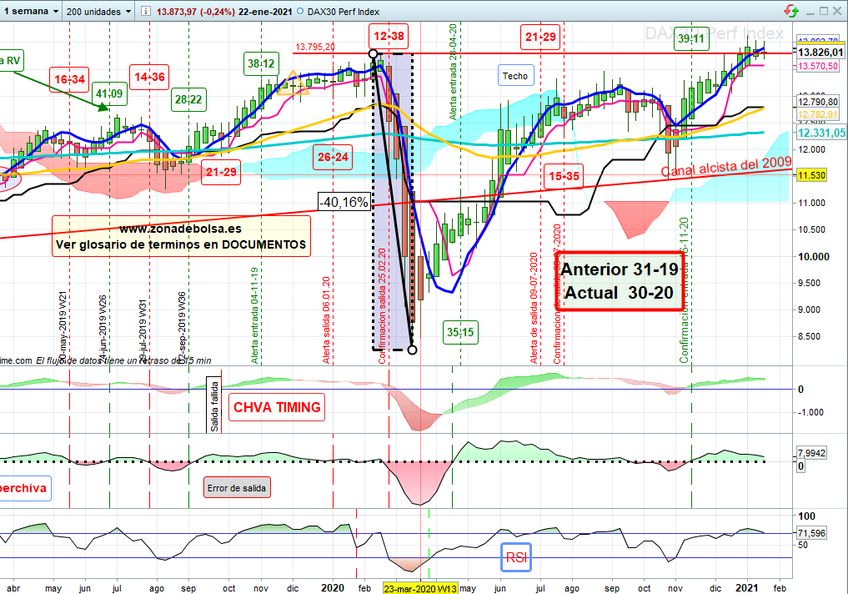

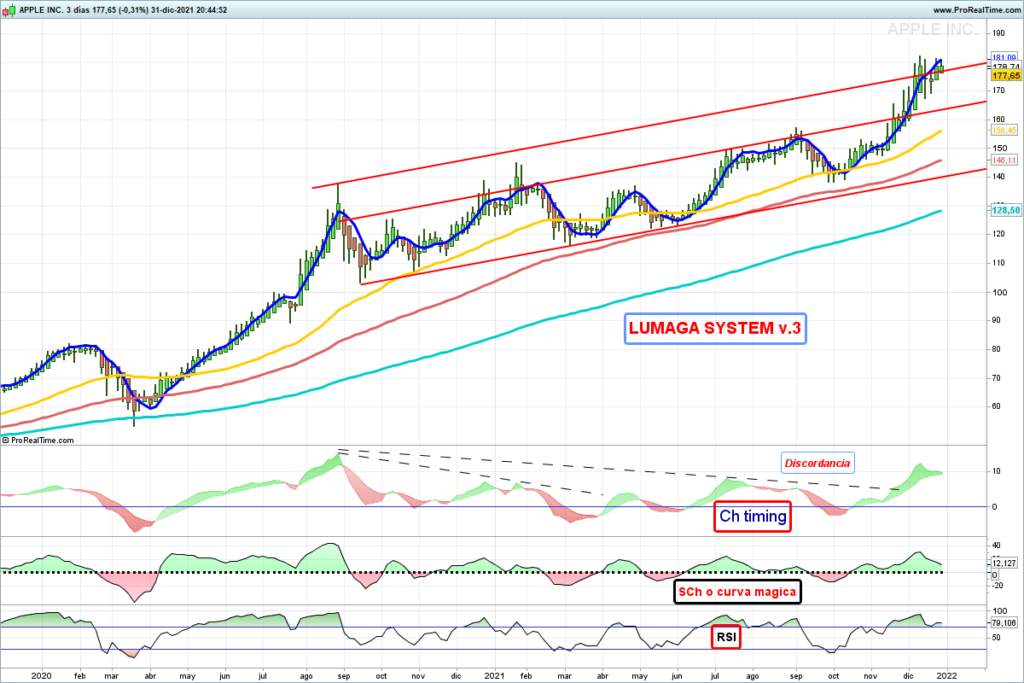

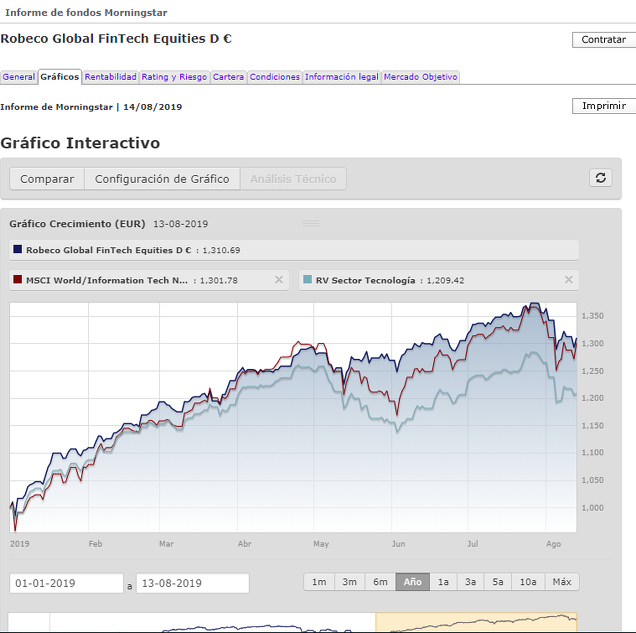

En la actualidad actualizamos 11 ó 12 índices, incluidos OTROS. Dentro de OTROS metemos de vez en cuando el crudo, Apple, el VIX, el euro, el DJ transp, etc, etc, que quedan ordenados por orden cronológicos. Pues bien en la nueva página se seguirá esta metodología, pero por zonas geográficas, ampliando a muchos más índices, como más de una vez me habéis pedido. Un par de ejemplos:

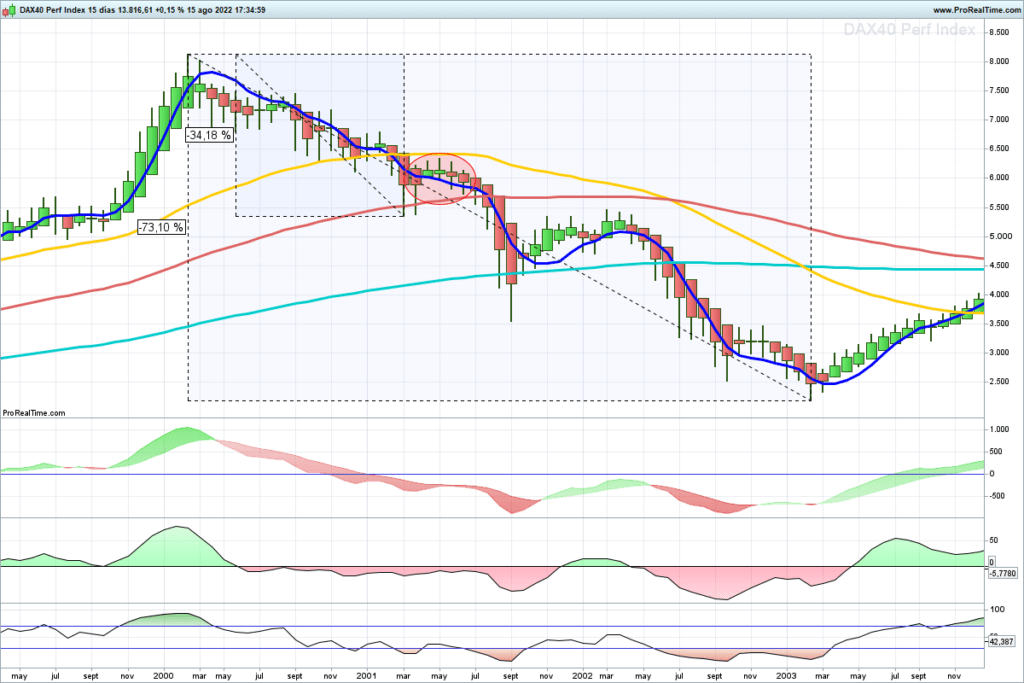

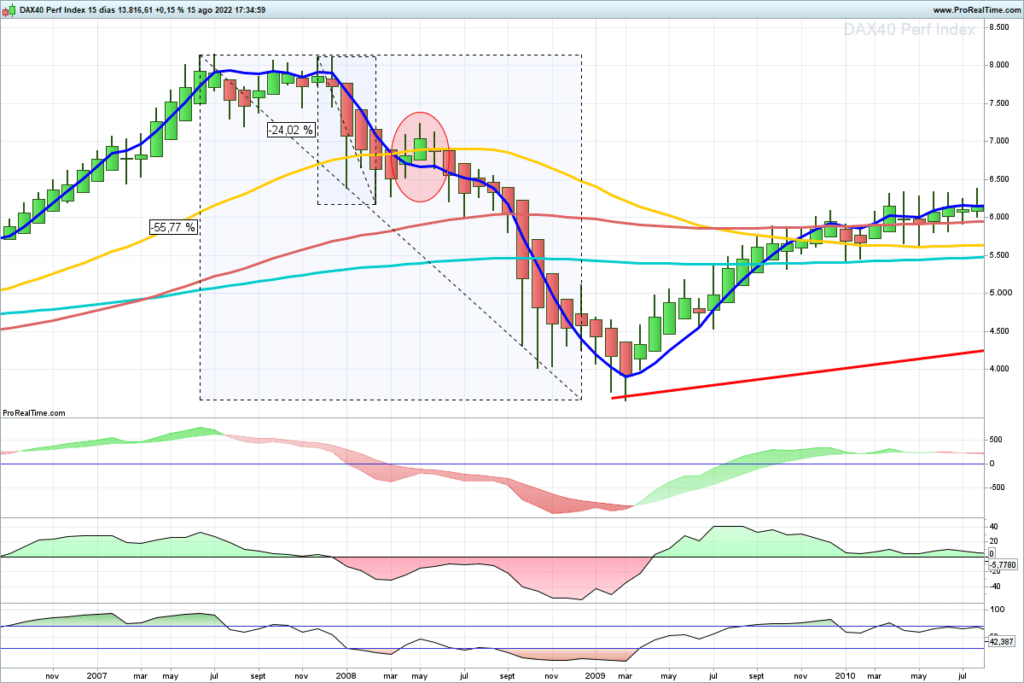

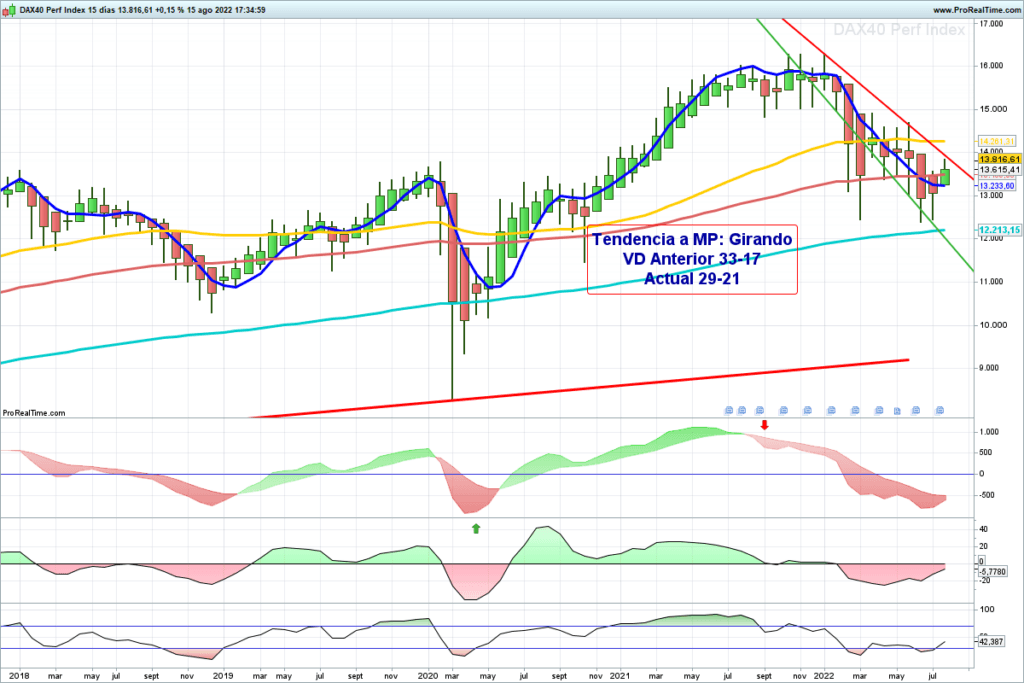

- Dentro de PAISES EUROPEOS, actualizaremos una semana el DAX 40, otra el MDAX 50, por regla general, pero cuando tengan poca variación sobre la semana anterior, igual cogemos el CAC francés o el índice inglés. Por no decir es más que interesante índice de Suiza el SMI 20.

- Dentro de GLOBALES y SECTORIALES, actualizaremos por regla general el SP global 1200, otra semana el Global Dow, pero también podemos meter el MSCI global o de emergentes y alguno más. También algún sectorial global de los 11 que habitualmente seguimos y que tenemos en portada de nuestra página.

- Otro ejemplo, en USA una semana meteremos el SP 500, otra el Russell 2000, growth o value, o el Dow Jones de industriales, etc, etc.

Nuestra idea es que el mercado europeo, o cualquiera de ellos, los veamos desde más puntos de vista que en la actualidad, pero sin tener que repetir los mismos comentarios cada semana para dos índices muy parecidos, como a veces pasa, por ejemplo para el DAX y para el MDAX, puesto que entraran en semanas diferentes. Y así con los americanos, asiáticos o españoles. Por ejemplo, en España, podemos combinar el IBEX 35, con el IBEX small o con Telefónica, la Caixa o Iberdrola, según veamos más interesante cada semana.

Espero pasar cuanto antes de las explicaciones a la puesta en práctica. Mientras tanto nuestro lema sigue siendo:

Las Bolsas son impredecibles, pero no son anárquicas.